新闻与公告详情

Beta Science | 一文读懂海内外因子体系-海内外因子研究系列一

公司动态

2022-05-27

潘宇琼-中诚信指数服务(北京)有限公司跨资产部落部落长

上海交通大学数学本科、金融硕士,曾在量化私募和公募从事量化投资工作,主要研究领域为因子投资、大类资产配置等。

贝莱德的首席因子投资官Andrew Ang 曾如此评价因子:“因子之于资产就如同营养成分之于食品”,足见因子投资的重要性。海外的指数机构如MSCI、S&P、FTSE、Morning Star均有一套较为完整的因子体系,并基于该因子体系发布了一系列的因子指数,以供投资者配置,国内中诚、国证、wind也有着各自的因子体系。

不同的因子风险构成了不同类型的不景气时期,而承担这些因子风险的投资者在均衡状态下需获得相应的因子风险溢价作为补偿。资产的风险溢价并非源于资产本身,而是受背后的因子风险驱动,换而言之,资产是由一系列因子风险组成。因子风险的重要理论之一是CAPM理论,CAPM模型指出,所有资产回报的唯一驱动力是超出无风险收益的市场回报因子,所有资产都对市场因子有着不同敞口,且敞口越大,其风险溢价越高。

风险溢价是由因子驱动的。其中一部分因子描述了经济环境基本面的变量,如经济增长、通货膨胀、波动率等;另一部分因子则有可交易的投资风格构成,如市场组合、价值-成长风格、动量风格等。因子背后的经济理论可以从理性角度解释,即这些因子的长期投资回报较高是为了补偿其在不景气时期的低投资回报;也可以从行为金融学角度解释,即不因投资者套利而消除的行为偏差也会导致因子风险溢价。

如何定义因子?Ang, Goetzmann和Schaefer(2009)在替挪威财政部评估“挪威政府全球养老基金”的报告中(俗称:“教授的报告”)提出,因子选取应当满足以下四个标准:

(1)经过学术研究论证,相关研究应该从理性逻辑或行为金融学解释,或者同时从上述两个角度说明为什么存在风险溢价;

(2)表现出预期能在未来有持续的显著溢价;

(3)存在不景气时期的历史收益数据;

(4)能通过流动性好的可交易的工具来复制。

纵观国内外指数机构的指数编制方法,主要有以下几种:

(1)市值加权;

(2)等权;

(3)因子加权;

(4)因子倾斜。

其中,市值加权指数最具可投性,但是对于表征因子风格能力不佳,若使用市值加权会较大程度地损伤因子指数的收益;因子加权指数能更好地表征因子风格,但是若因子倾向于配置小市值股票,则会较大影响指数的可投性;等权指数是市值加权指数和因子加权指数的一个折中方案,基于该思想,一些指数机构提出了因子倾斜的加权方式(即采用市值*因子作为指数权重)。

从因子到指数权重,尚缺少一个环节:即如何筛选指数的成分股。一般指数机构的处理方式为:在某一个选股池(某基准指数成分股内;或符合流动性要求的样本空间)选择因子打分最高的20%作为指数的成分股。然而,该操作会引入不想要的因子及行业暴露,从而导致该因子指数不够纯粹,并不是一个较好的工具化指数。例如:沪深300价值指数,投资者想要的是一个相对于沪深300的行业暴露、其余风格暴露接近于0,而在价值因子上的暴露尽量高的指数,通过top20%的操作,会引入相对于沪深300额外的行业及其余风格暴露。想要因子够纯粹,不得不提的是风险模型框架下的纯因子组合,所谓的纯因子组合:即在目标因子上的暴露为1,在其余因子(包括行业)上的暴露为0的组合。该组合是一个理论组合,并实际可投资。

国内外因子指数现状

海外因子指数现状

MSCI

1.因子体系

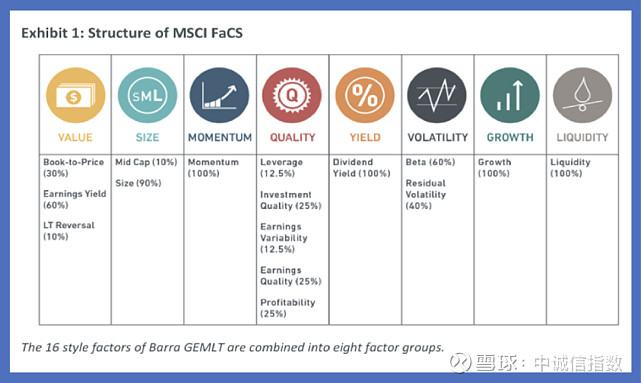

MSCI的因子体系主要包括:估值、市值、动量、质量、股利、波动类、增长、流动性等10大风格。

来源:MSCI, 中诚信指数整理

2.指数构建方法

1)计算因子评分:每种证券的因子评分计算方式为多个经过缩尾调整(5%-95%)的基本面变量对应的 Z 评分加总,并通过如下方式给出最终的综合评分。

2)证券筛选:主观确定固定数量证券法

3)权重确定:权重 = 评分×在母指数中的市值权重 然后对上述权重进行归一化至100%。最终的证券纳入因子为最终的证券权重与证券 在相关母指数中的预估市值权重之比。(针对不同的指数要求,分别为成分股的权重规定了上限以分散风险)。

MSCI通过最优化母指数来构建MSCI市场中性Barra因子指数,其首先确定对于目标因子的风险暴露和其他风格因子、行业及国家因子上的可控暴露(基准指数),并在给定投资限制下最小化相对于基准的跟踪误差。

1)确定母指数,基准和Barra模型以实现优化。其中母指数为MSCI标准指数,基准为纯因子组合,Barra模型为适应于各国的因子模型。

2)确定目标因子和最优化目标函数(相对于纯因子组合最小化跟踪误差,最大偏离不超过1,-1倍标准差)

3)确定优化限制(主要包括杠杆(多、空或多空)、非目标因子暴露±0.1,行业因子暴露±3%,国家因子暴露±3%,股票数量最大值300,权重最大值±3%,单边月度换手率10%,成交额限制10%,做空成本限制100bps)

4)计算最优化指数:多头和空头指数合成,其中各权重调整因子为多头或空头组合收益占比。

S&P

1.因子体系

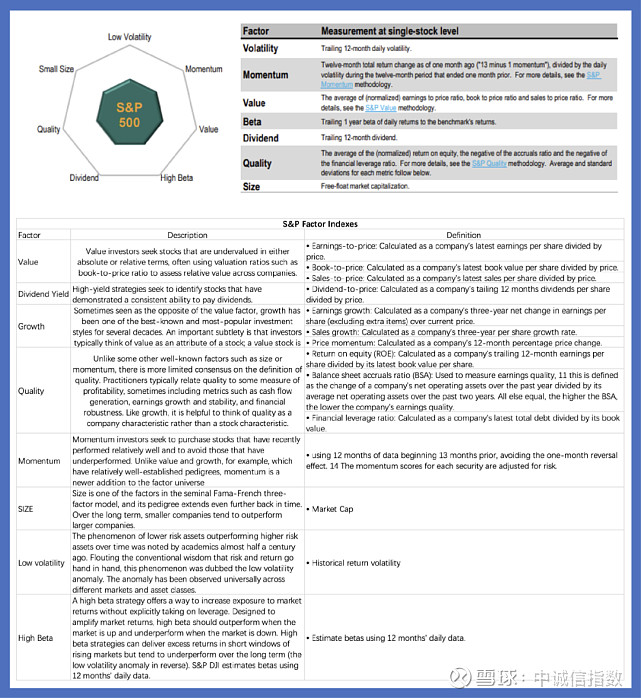

标普的风格因子体系主要包括低波动、动量、估值、BETA、红利、质量、市值七大因子。

来源:S&P官网, 中诚信指数整理

2.指数构建方法

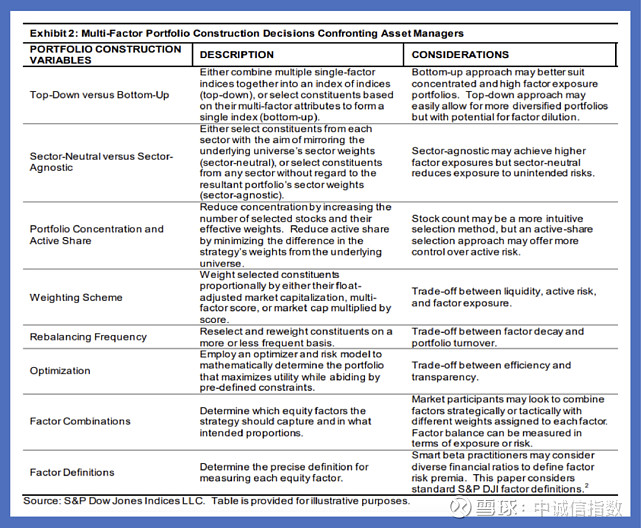

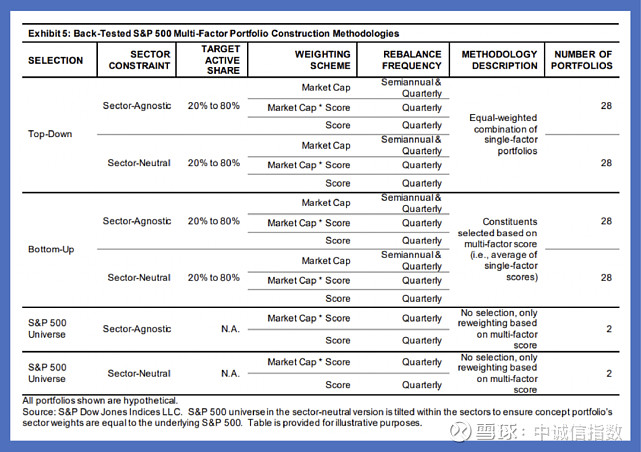

本文针对标普多因子复合、行业中性、个股数量、加权、再平衡频率等构建指数的数个流程总结并对比了各主流的方法,最后给出了其以标普500为选股池的多因子指数构建方法,主要包含以下几个方面:

多因子合成时可以采用自上而下或者自下而上的方法,前者先选股构建单因子指数再合成为多因子指数,分散化效果好但是可能会分散掉因子权重,后者将因子合成后选股直接构建多因子指数,因子的集中度(暴露)可能会较高;

行业中性化处理则会使得行业权重分布更加合理,有些风格因子可能会与行业因子有较高的相关性;

组合中个股的选取可以考虑组合的集中度或者直接最小化目标组合权重差异,降低集中度能够有效的分散风险,相对于直接选择股票数量后者能够更易于控制风险;

加权方式主要有个股的流通市值、多因子得分或者二者乘积决定,需要综合考虑流动性和因子暴露;

调仓策略等需要考虑因子衰减以及组合换手率等方面的限制。

来源:S&P官网, 中诚信指数整理

来源:S&P官网, 中诚信指数整理

FTSE

1.因子体系

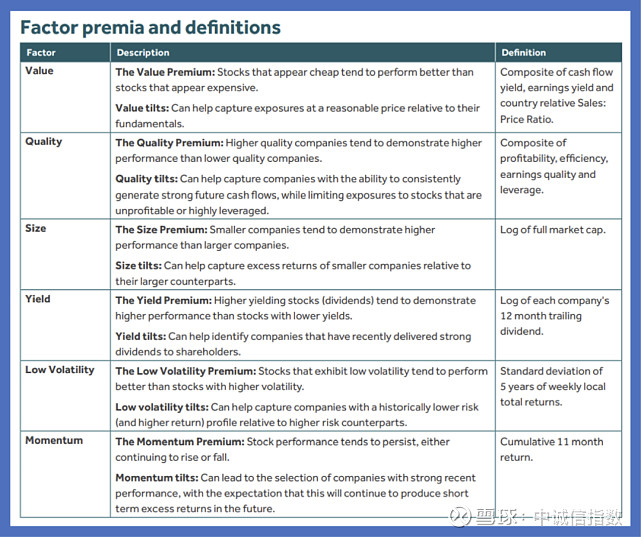

富时的Comprehensive Factor因子体系主要包括:估值、质量、市值、低波动、动量、收益(红利)五大类风格因子,并基于此构建了各风格因子指数和多因子复合指数。

来源:FTSE官网, 中诚信指数整理

2.指数构建方法论

其通过因子倾斜(Tilt-Tilt Methodology)确定权重的方式有效的控制了因子指数在目标风格上的暴露,充分考虑了组合的流动性、换手率、分散性、目标因子的定价能力及可投资性。其风格因子指数构建方法具体如下,其中步骤1)-3)用于构建各风格因子指数,4)合成指数:

1)计算个股在各风格因子上的原始得分,排除异常值影响并按照Z-score方法获得标准化得分,并将Z-score通过累积正态分布函数映射到0-1之间,其中原始因子得分最高的股票应该获得接近于1的初始得分;

2)获得个股的基准权重(可参考市值、风险权重)后,与第1)步中的因子得分相乘获得最终权重;

3)移除对目标因子没有贡献的股票,并对个股权重施加国家、行业权重权重,个股能力比率(capacity ratio)最大值及个股权重最小值等限制;

4)各风格因子都通过步骤2)中的因子倾斜(factor tilt)方法合成成多因子权重:

Morning star

1.因子体系

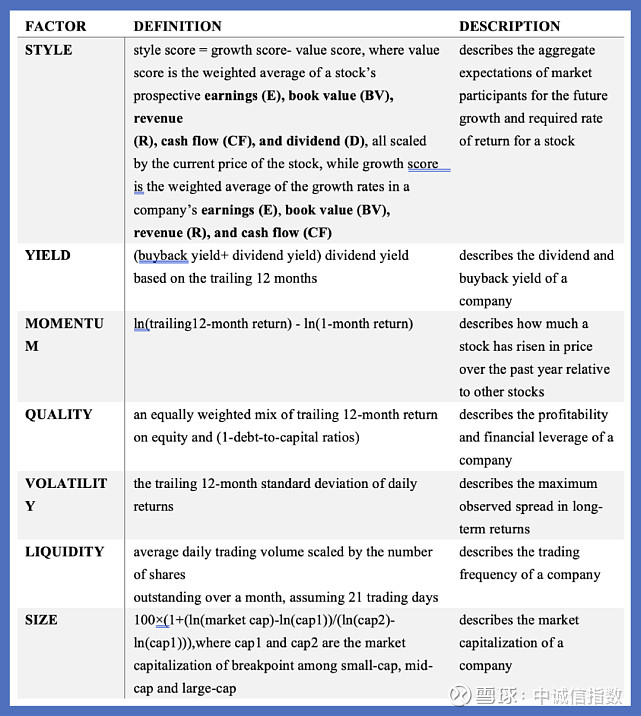

Morning Star因子体系主要包括:市值、风格、动量、流动性、质量、股息率、波动率等七类因子。

来源:Morning Star官网, 中诚信指数整理

2.指数构建方法

晨星风格因子多用来对基金风格进行分解,也会发布以单个因子为目标的风格指数。以晨星加拿大动量指数为例,首先其计算个股日度的因子得分,并进行缩尾处理和标准化使得市值加权的因子值为0标准差为1,其次确定成交额排名前1/3的流动性最强的股票,按照目标因子的排序选出前30%的股票等权合成为指数。

国内因子指数现状

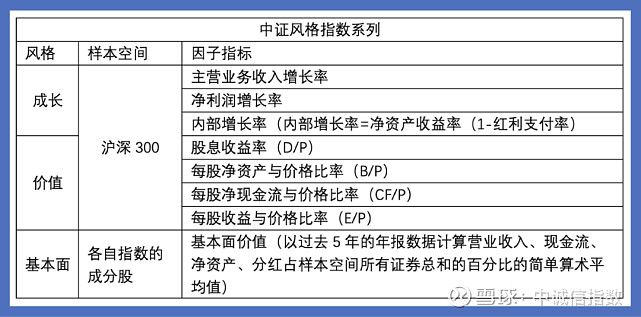

中证成长价值因子

1.因子体系

来源:中证指数官网, 中诚信指数整理

2.指数构建方法

1)对变量进行极值调整:计算每一个变量时,先对样本空间内所有股票的数值按照升序排列。对于处在下端5%或者上端95%等级的数值,分别设定为第5%等级与95%等级的数值;

2)计算变量Z值:计算出每只股票的七个变量值之后,在样本空间内对所有七个变量值进行标准化z分处理;一个公司股票的成长Z值是三个成长因子变量Z值的均值,价值Z值是四个价值因子变量Z值的均值。

3)选取成长Z值最高的100只股票作为沪深300成长指数样本股;选取价值Z值最高的100只股票作为沪深300价值指数样本股,样本股的市值按照一定的风格权重分配到相对成长与相对价值指数中,权重确定方式如下:

将仅为沪深300成长指数样本股股票的成长风格权重设为1,价值风格权重设为0;将仅为沪深300价值指数样本股股票的价值风格权重设为1,成长风格权重设为0;将同时为沪深300成长指数和沪深300价值指数样本股的股票,以及既不为沪深300成长也不为沪深300价值指数样本股的股票,按照成长排名/价值排名进行升序排列,并按照下述标准进行风格权重的分配:成长排名/价值排名为前1/3,中间1/3,后1/3对应的风格权重为75%成长\25%价值,50%成长\50%价值,25%成长\75%价值。

有关指数中个股的权重,具体可按照自由流通市值或因子值加权的方法进行,比如中证基本面系列指数会按照营业收入、现金流、分红、净资产占比平均后的基本面价值因子进行加权。

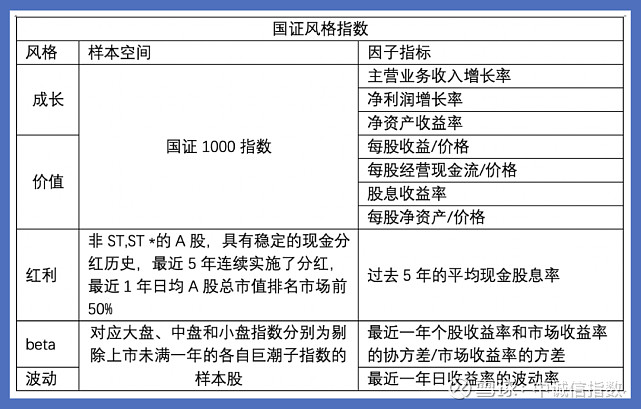

国证成长价值因子

1.因子体系

来源:国证指数官网, 中诚信指数整理

2.指数构建方法

计算个股7个变量值(缺失值用行业均值代替),在样本空间内对所有7个变量值进行表转化z分处理,并且在计算增长率变量是将处在(上)下端10%的所有数值统一设定为(上)下端排名第10%的数值,股票成长(价值)Z值为对应指标Z值的均值,最后选择得分最高的332只自由流通市值构成指数(即国证1000的前33%)。

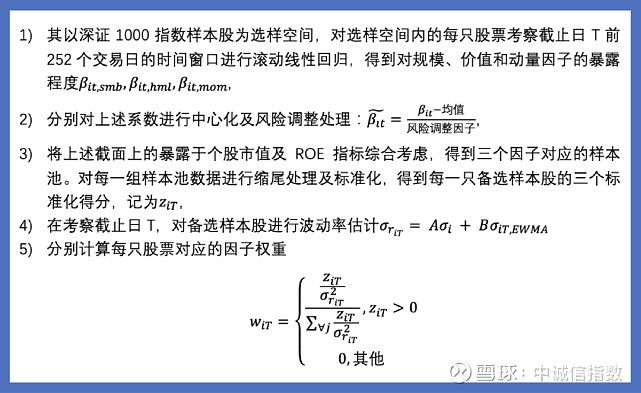

国证AlphaFocus中华SmartBeta系列指数的构建方法在因子暴露和个股权重上有所不同,其因子暴露用滚动线性回归得到的beta系数,而加权则采用因子加权的方式,具体构建过程如下:

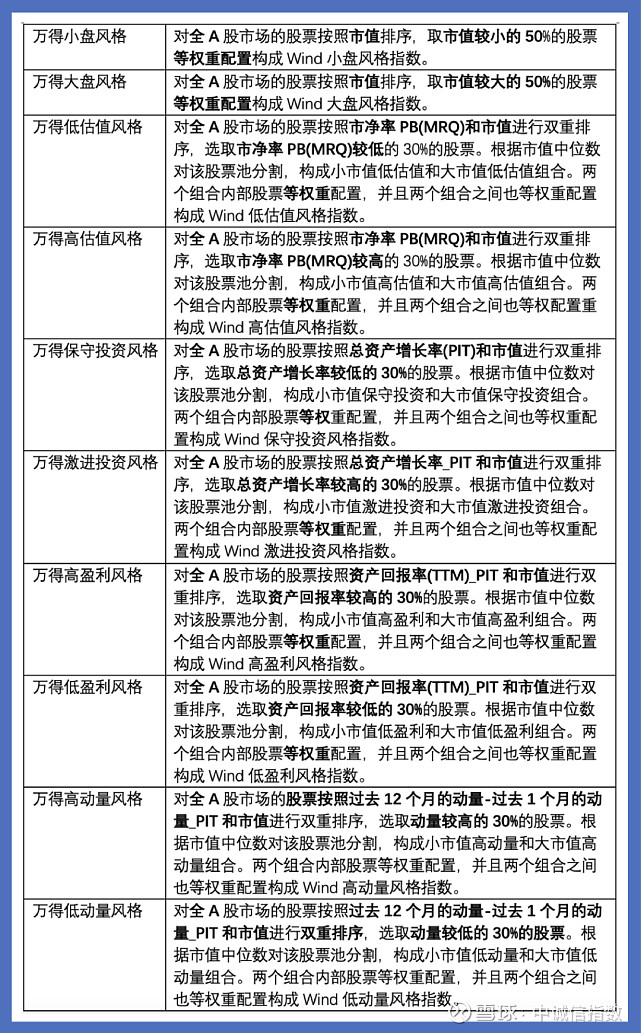

Wind因子指数

来源:Wind, 中诚信指数整理

因子投资在海外是相对成熟的投资方式,而国内的因子指数还处于相对初级阶段,基本以成长/价值、大小盘为主,远不能满足投资者的配置需求;其次,国内指数机构在编制因子指数过程中,大多采用top20%的操作后采用等权或因子加权的方式,从而导致因子指数不够纯粹。基于国内投资者的多元化的因子配置需求,中诚信指数研制了一套因子体系,并基于此构建了一系列纯粹且可投资的因子指数。

中诚信指数的因子指数体系如何,让我们关注下期指数科学,且看中诚信指数如何在“纯粹”和“可投资”中求解!

中诚信指数因子体系